Bei der Suche nach der passenden Finanzierung sehen sich viele Menschen mit unterschiedlichen Darlehensarten konfrontiert. Die Auswahl reicht vom endfälligen Darlehen über das Tilgungsdarlehen bis hin zum klassischen Annuitätendarlehen. Die Entscheidung für eine bestimmte Variante hängt dabei von unterschiedlichen Faktoren ab. Das Tilgungsdarlehen ist eine spezielle Darlehensart. Wir geben Ihnen wichtige Einblicke in dieses Thema und listen die Vor- und Nachteile auf.

Was ist ein Tilgungsdarlehen?

Die Bezeichnung Tilgungsdarlehen ist als Oberbegriff für Darlehen üblich, bei denen der jeweilige Kreditnehmer die Darlehenssumme bis zum Ende der vereinbarten Laufzeit in monatlichen Raten zurückzahlt. Umgangssprachlich hat sich für diese Darlehensart auch der Begriff Abzahlungsdarlehen etabliert. Grundlage für die Rückzahlung ist ein Tilgungsplan, in dem Höhe und Zahlungsrhythmus dieser Tilgungsraten festgelegt sind. Damit grenzt sich diese Variante von anderen Kredit- oder Darlehensarten wie dem Annuitätendarlehen oder dem endfälligen Darlehen ab.

Wie funktioniert das Tilgungsdarlehen?

In den meisten Fällen sieht der Tilgungsplan eine monatliche Ratenzahlung vor. Alternativ ist bei einem Tilgungsdarlehen vereinzelt auch eine vierteljährliche, halbjährliche oder jährliche Tilgung möglich. Der tatsächlich zu zahlende Ratenbetrag errechnet sich aus dem gleichbleibenden Tilgungsbetrag und den degressiven Darlehenszinsen. Entsprechend sinkt der zu zahlende Gesamtbetrag kontinuierlich und nähert sich zum Ende der Laufzeit immer weiter dem Tilgungsbetrag an. Nachfolgend finden Sie die wesentlichen Merkmale des Tilgungsdarlehens im Überblick:

- feste Tilgungsrate für die gesamte Laufzeit

- degressive (abfallende) Darlehenszinsen

- abfallende Zinsen führen zu kontinuierlich sinkenden Gesamtraten

Das Tilgungsdarlehen: ein Beispiel

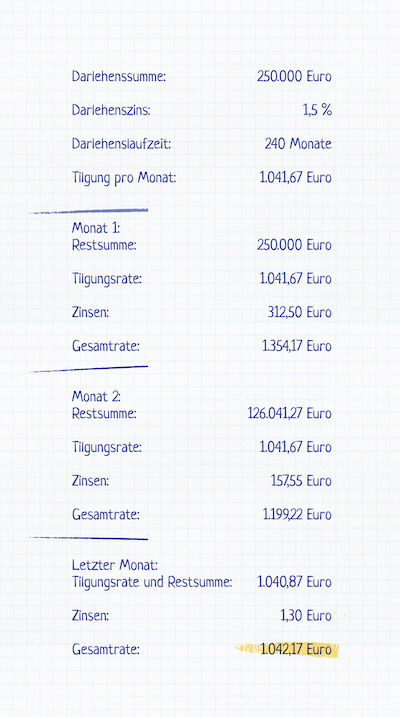

Grundlage für die Berechnung der Darlehenszinsen ist der sich stetig verringernde Darlehensbetrag. Aufgrund dieser degressiven Entwicklung sinkt daher trotz gleichbleibendem Tilgungsbetrag die Gesamtrate. Zur Berechnung eines Tilgungsdarlehens benötigen Sie Angaben zu Darlehenssumme, Laufzeit und Jahreszinssatz. Das nachstehende Beispiel verdeutlicht Ihnen die Berechnung eines Tilgungsdarlehen:

Trotz der konstant hohen Tilgungsrate sinkt aufgrund der monatlich stetig sinkenden Zinsen folglich die Gesamtrate.

Tilgungsdarlehen: die Vor- und Nachteile

Wie bei jeder Darlehensart sind auch beim Abzahlungsdarlehen Vor- und Nachteile zu beachten.

Die Vorteile:

- konstanter Zinssatz über die gesamte Laufzeit

- Gesamtrate sinkt kontinuierlich

- Tilgungshöhe bleibt über die gesamte Laufzeit gleich

- vergleichsweise schnelle Tilgung der Restsumme

Die Nachteile:

- hohe Anfangsbelastung

- meist keine Sondertilgung möglich

Tilgungsdarlehen oder Annuitätendarlehen? - Ein Vergleich

Bei der Entscheidung für oder gegen das Abzahlungsdarlehen sind die Vor- und Nachteile entscheidend. Ein wesentlicher Unterschied von Annuitätendarlehen und Tilgungsdarlehen zeigt sich beim Blick auf die monatlich zu zahlende Gesamttilgung. Diese bleibt beim Annuitätendarlehen unverändert (konstante Annuität). Mit der Zeit kommt es daher aufgrund sinkender Zinsen zu einer Verschiebung hin zu einer höheren Tilgungsrate. Im Vergleich fallen bei identischem Darlehenszins für das Tilgungsdarlehen mit der Zeit geringere Zinskosten an. Den Unterschied von Annuitätendarlehen und Tilgungsdarlehen sollten Sie bei der Entscheidung für eine bestimmte Darlehensvariante beachten, damit die Entscheidung anhand individueller Voraussetzungen erfolgt.

Für wen eignet sich das Tilgungsdarlehen?

Das Tilgungsdarlehen oder Abzahlungsdarlehen ist eine gute Wahl, wenn Sie die Darlehensrestsumme möglichst schnell reduzieren möchten. Da die finanzielle Belastung in der Anfangszeit vergleichsweise hoch ist, eignet sich diese Darlehensart für Darlehensnehmer mit hohem Einkommen. Weiterhin ist es vorteilhaft, wenn Sie die Einnahmen für die nächsten drei bis fünf Jahre sicher überblicken können. Neben Angestellten oder Beamten gehören zu dieser Gruppe beispielsweise auch Selbstständige und Freiberufler mit hohem Einkommen. Die kontinuierlich sinkenden Darlehensraten sind zudem ein wesentlicher Vorteil, wenn Sie in absehbarer Zeit in Rente gehen möchten. Das Tilgungsdarlehen eignet sich beispielsweise für die Immobilienfinanzierung und ist auch eine beliebte Finanzierungsform im wirtschaftlichen Bereich. Bei der Anschaffung von Maschinen, Immobilien oder anderen Werten können Unternehmen finanzielle Vorteile durch Abschreibung unmittelbar in die Tilgung des Darlehens einfließen lassen.

Was Sie noch über Tilgungsdarlehen wissen sollten

In der Anfangszeit ist ein Tilgungsdarlehen sehr kostenintensiv. Ohne ausreichendes Einkommen kann dies daher schnell zu einer großen finanziellen Belastung werden. In der Regel steht beim Tilgungsdarlehen ein fester Zinssatz im Vordergrund, alternativ sind allerdings auch Darlehen mit variabler Verzinsung möglich. Eine Sondertilgung ist in der Regel nur kostenfrei möglich, wenn dies ausdrücklich im Vertrag erfasst ist. Bei einem Vergleich von Annuitätendarlehen und Tilgungsdarlehen zeigt sich, dass variable Zinsen bei letztgenannter Variante besser geeignet sind. Aufgrund der konstanten Tilgungsraten sinkt die Restschuld schneller und die Zinshöhe wirkt sich daher in geringerem Maße aus. Üblich ist in der Regel eine Zinsbindung für einen Zeitraum von fünf bis 15 Jahren. Banken bieten Privatpersonen das Tilgungsdarlehen nur in seltenen Fällen an. Meist bestehen bei dieser Darlehensart aufgrund der hohen Anfangsraten höhere Anforderungen an die Bonität des Darlehensnehmers.

Fazit: Fragen Sie Ihren Finanzexperten

Bei der Suche nach einer passenden Finanzierungsart sind unterschiedliche Faktoren, wie beispielsweise die Höhe Ihrer Einnahmen, die Darlehenssumme und die Sollzinsbindung, relevant. Neben einem Darlehen gibt es aber auch speziell für Immobilienbesitzer die Finanzierungsalternativen eines Modernisierungskredits, der Leibrente mit Wohnrecht oder dem Immobilien Teilverkauf mit Nießbrauchsrecht.

*Der Inhalt, Ratschläge und die angegebenen Informationen der Magazinseiten dienen allein informativen Zwecken und können keine Einholung von Rechtsrat ersetzen